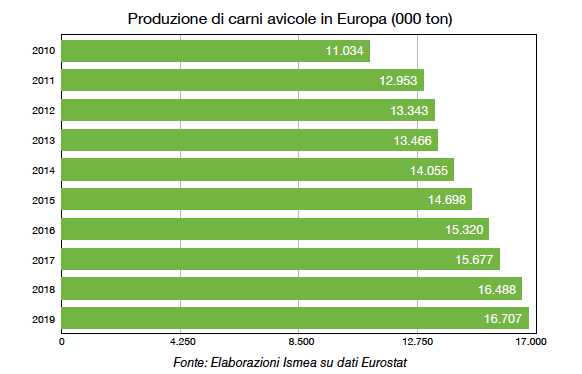

In Europa la produzione di carni avicole è in costante crescita da un decennio: dal 2014 al 2019 ha fatto registrare un incremento del 20%. Nel solo 2019 l’aumento produttivo è stato dell’1,3%, portando il grado di autosufficienza al 106% e confermando così la posizione di esportatore netto.

L’Europa è il terzo produttore mondiale ed è uno dei principali leader commerciali a livello globale sia come esportatore che come importatore. Le esportazioni dall’Europa riguardano generalmente referenze di scarso pregio che hanno come sbocchi principali le Filippine e il Ghana, mentre le importazioni sono prevalentemente rappresentate da tagli pregiati – generalmente petti – provenienti da Brasile, Thailandia e Ucraina. La Polonia si è confermata per il quarto anno consecutivo il principale produttore in ambito europeo (dal 2015 ha superato la Turchia), con una quota del 16% e un trend espansivo graduale e continuo, confermato anche nel 2019, seppur con una minore spinta (+1,9% sull’anno precedente); l’incremento nel quinquennio è stato quello che in termini assoluti e percentuali è stato il più corposo: +44% (pari a quasi 800 mila tonnellate in più).

I Paesi che in ambito europeo hanno evidenziato una maggiore dinamica produttiva negli ultimi anni appartengono all’area dell’Est Europa; infatti, oltre alla Polonia, sono Romania e Ungheria che hanno incrementato di più le produzioni negli ultimi 5 anni (rispettivamente del 40% e del 24%). Il miglioramento delle condizioni economiche in questi Paesi ha favorito l’aumento del consumo interno e permesso investimenti che hanno reso più efficienti i sistemi produttivi. Sempre tra i Paesi europei, anche la Spagna, nonostante si possa considerare un mercato “maturo”, ha visto la propria produzione crescere di oltre il 6% nel 2019.

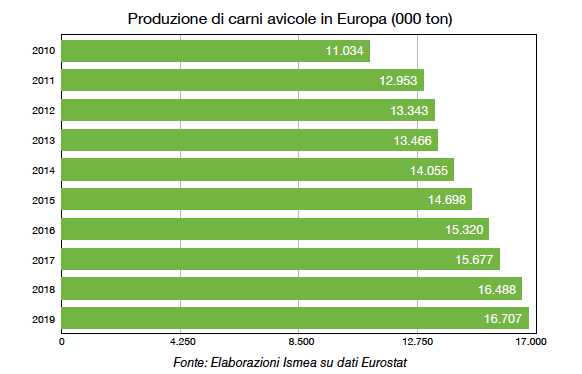

L’Italia, in tale contesto, si posiziona al settimo posto, con una produzione che, negli ultimi anni, è cresciuta a ritmi meno sostenuti a causa di un mercato interno già saturo, ma che punta su innovazione, differenziazione e miglioramento degli standard qualitativi degli allevamenti e delle carni, piuttosto che sull’espansione geografica del mercato.

Nel 2019 in Italia erano presenti quasi 147 milioni di volatili domestici, allevati in circa 8.700 strutture. Tra gli avicoli allevati, la metà è rappresentata da polli da carne, il 35% da galline ovaiole, il 7% da tacchini da carne e il restante 8% da specie minori quali faraone, piccioni, anatre, oche. Nel triennio 2016-2019 il numero di capi in allevamento ha avuto un incremento dell’11%, con un orientamento che privilegia l’ampliamento della produzione di polli (+8%) e galline ovaiole (+17%), penalizzando invece quello già minoritario di tacchini (-3%). A livello territoriale risulta una chiara concentrazione dei capi in tre regioni: Veneto, Lombardia ed Emilia-Romagna. Nella sola regione Veneto sono allevati un terzo dei polli nazionali (oltre 700 allevamenti di grandi dimensioni in cui possono essere allevati 24 milioni di polli).

Dopo anni di crescita costante e consistente, la produzione italiana di carni avicole si è pressoché stabilizzata raggiungendo un equilibrio tra l’offerta e la domanda interna, adeguandosi sempre meglio alle mutate abitudini di consumo. Nel 2019, la produzione di carni avicole in Italia è stata pari a 1.300.000 tonnellate, con un aumento del 1,2% rispetto al 2018, seppur inferiore alle annate 2016 e 2017.

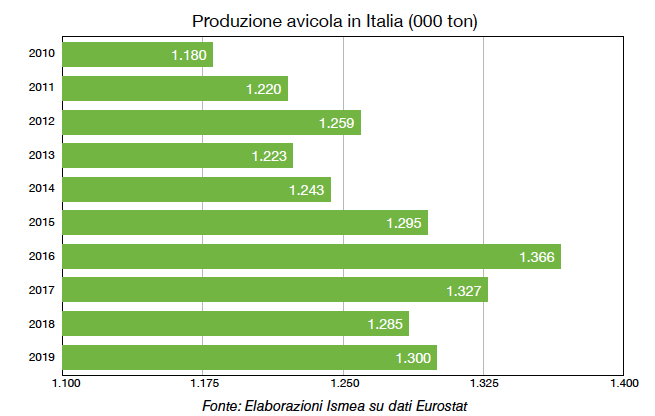

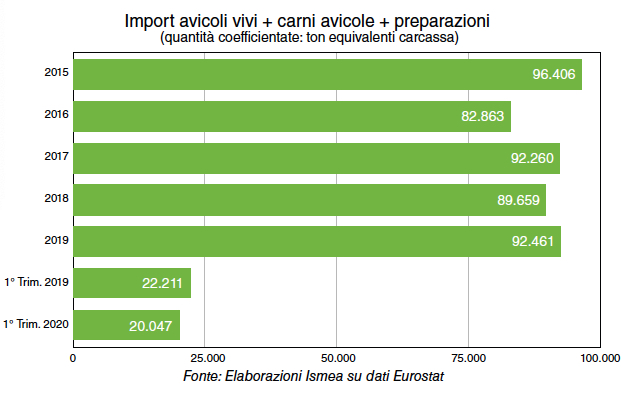

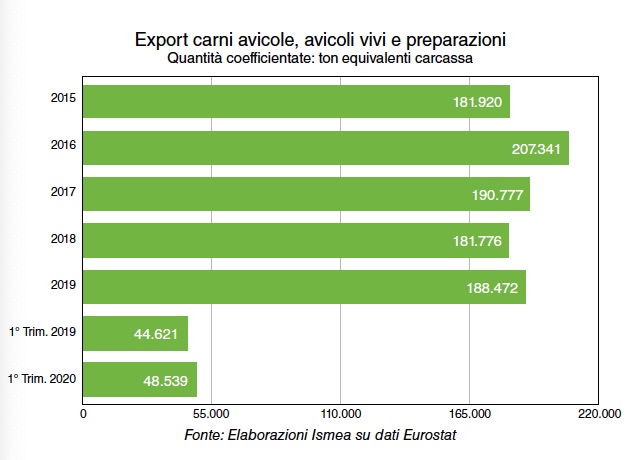

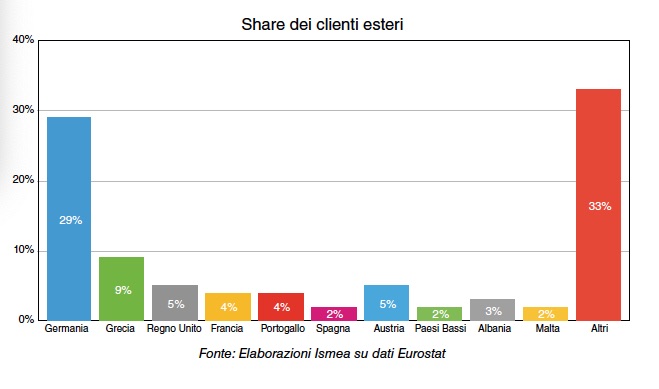

La Germania resta il principale fornitore dell’Italia con una quota del 34%; a incrementare invece la propria presenza sul nostro mercato sono Polonia e Spagna, in particolare per la Polonia che, dopo il +25% del 2019, ha incrementato ulteriormente i suoi volumi in Italia con un + 43% nei primi 3 mesi del 2020. Sul fronte dell’export i dati evidenziano incrementi sia per il 2019 che per i primi tre mesi del 2020. La Germania è lo sbocco principale, con una quota del 29% e un trend espansivo sia nel 2019 che nel 2020.

Stabili i consumi di carni avicole in Italia

Tra le carni fresche, quelle avicole si confermano (35% di quota in volume) per il quinto anno consecutivo quelle maggiormente consumate in Italia a livello domestico. Nell’arco degli ultimi anni si è registrata una contrazione generalizzata dei consumi di carni, ma in un contesto fortemente flessivo le carni avicole, meglio delle altre, sono riuscite a contenere le perdite (solo -2,2% nel quinquennio contro il -26% della carne cunicola, il -9% di quella suina o -4% della carne bovina).

Tale dinamica è proseguita anche nel 2019, dove a fronte di una flessione degli acquisti di

tutte le carni (-2,8%), quelle avicole hanno registrato una contrazione di minor entità (-1,2%). Il trend analizzato, nel dettaglio, è ascrivibile esclusivamente alla perdita di interesse per le carni di tacchino (-7%), mentre il pollo è riuscito a tenere in positivo l’orientamento delle vendite sia in volume (+0,2%), che in valore (+2,5%). Il Nord è l’area che mostra la crescita più elevata nei consumi sia nel 2019 che nei primi cinque mesi del 2020, ben superiore alla media nazionale. Il Sud invece, dopo un 2019 flettente, mostra un recupero nel 2020, anche se a tassi inferiori alla media nazionale. Il supermercato resta il canale più utilizzato per l’acquisto delle carni avicole, con una quota del 38% e una dinamica positiva nel 2019 (+0,9%) e nel 2020 (+10,2%).

Le prospettive

Il comparto avicolo è meno legato al canale Ho.Re.Ca rispetto alle carni rosse e ciò fa ipotizzare che le perdite non siano state così rilevanti nel 2020. Anche per questa filiera esistono però minacce che preoccupano gli operatori soprattutto nel medio-lungo periodo: Polonia e Ucraina stanno facendo importanti investimenti e, considerando la rapidità del ciclo produttivo degli avicoli, è possibile che in tempi non particolarmente lunghi si possa arrivare a una loro sovrapproduzione da destinare all’export. In tale contesto, non potendo competere sul fronte dei prezzi, per il prodotto italiano sarà necessario puntare su qualità.

Fonte: Ismea