Durante l’incontro che si è tenuto ad agosto in Sudafrica, i cinque Paesi che fanno attualmente parte del gruppo BRICS hanno deciso di ammettere altri sei Paesi (Egitto, Argentina, Etiopia, Iran, Arabia Saudita, Emirati Arabi Uniti) dal 1° gennaio 2024. Con questa espansione il nuovo gruppo mira a diventare un contrappeso politico ed economico all’Occidente. L’articolo esamina le implicazioni di questo cambiamento per l’industria avicola mondiale.

Dal momento che il gruppo allargato non si è ancora attribuito un nuovo acronimo, in questo articolo vi faremo riferimento come BRICS+.

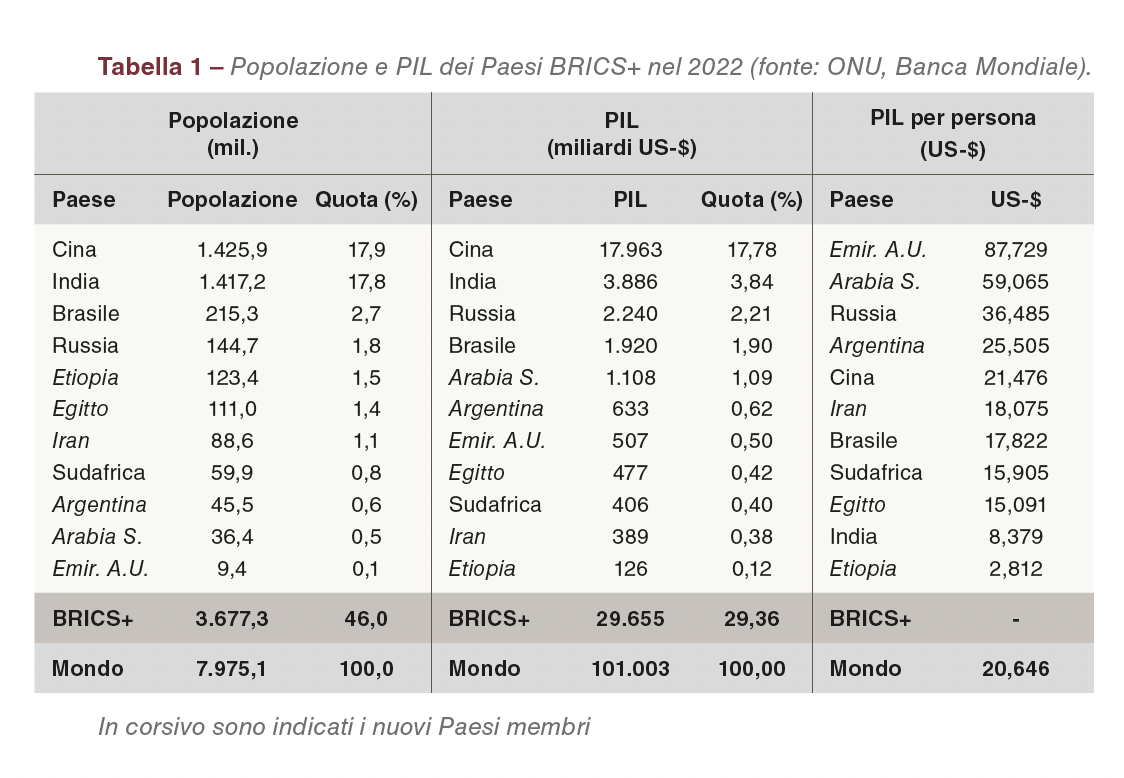

Popolazione e potere economico dei BRICS+

L’allargamento previsto aumenterà la popolazione del gruppo di 414,3 milioni, portando i BRICS+ a rappresentare il 46,0% della popolazione mondiale, con un totale di 3.677,3 milioni di persone, di cui 2,8 miliardi proverranno da Cina e India (35,7%). Come si evince dalla Tabella 1, la Cina sarà la potenza economica leader, che rappresenta da sola il 17,8% del valore aggiunto globale e che nel PIL dei BRICS+ detiene una quota del 60,5%. Tutti gli altri Paesi del gruppo sono molto indietro. Si può dunque presumere che la Cina determinerà in modo decisivo le ulteriori strategie di questa alleanza in futuro.

Sussistono grandi differenze in termini di valore aggiunto per persona e quindi di potere d’acquisto: sulla base delle ampie riserve di petrolio e gas, gli Emirati Arabi Uniti e l’Arabia Saudita occupano una posizione di vertice, mentre è notevole il distacco con il successivi tre Paesi che seguono in classifica, ma che sono ancora al di sopra della media mondiale. In confronto, il valore aggiunto pro capite è molto basso per India ed Etiopia, che aspettano di beneficiare della fusione in termini di sviluppo economico e di relazioni commerciali.

Quote elevate nella produzione mondiale di carne avicola e uova

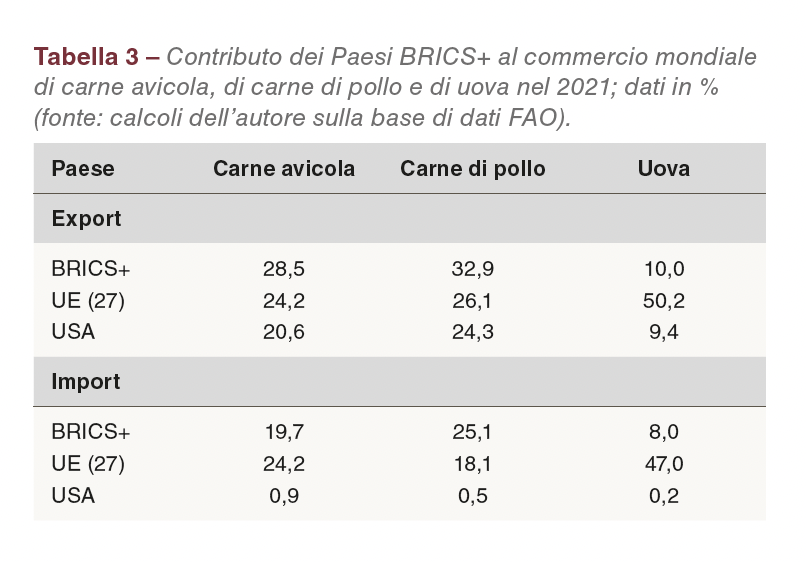

Un confronto tra le quote dei BRICS+ nella produzione mondiale di carne avicola e uova e quelle dell’UE (27) e degli USA nel 2021 mostra la forte posizione del gruppo (Tabella 2).

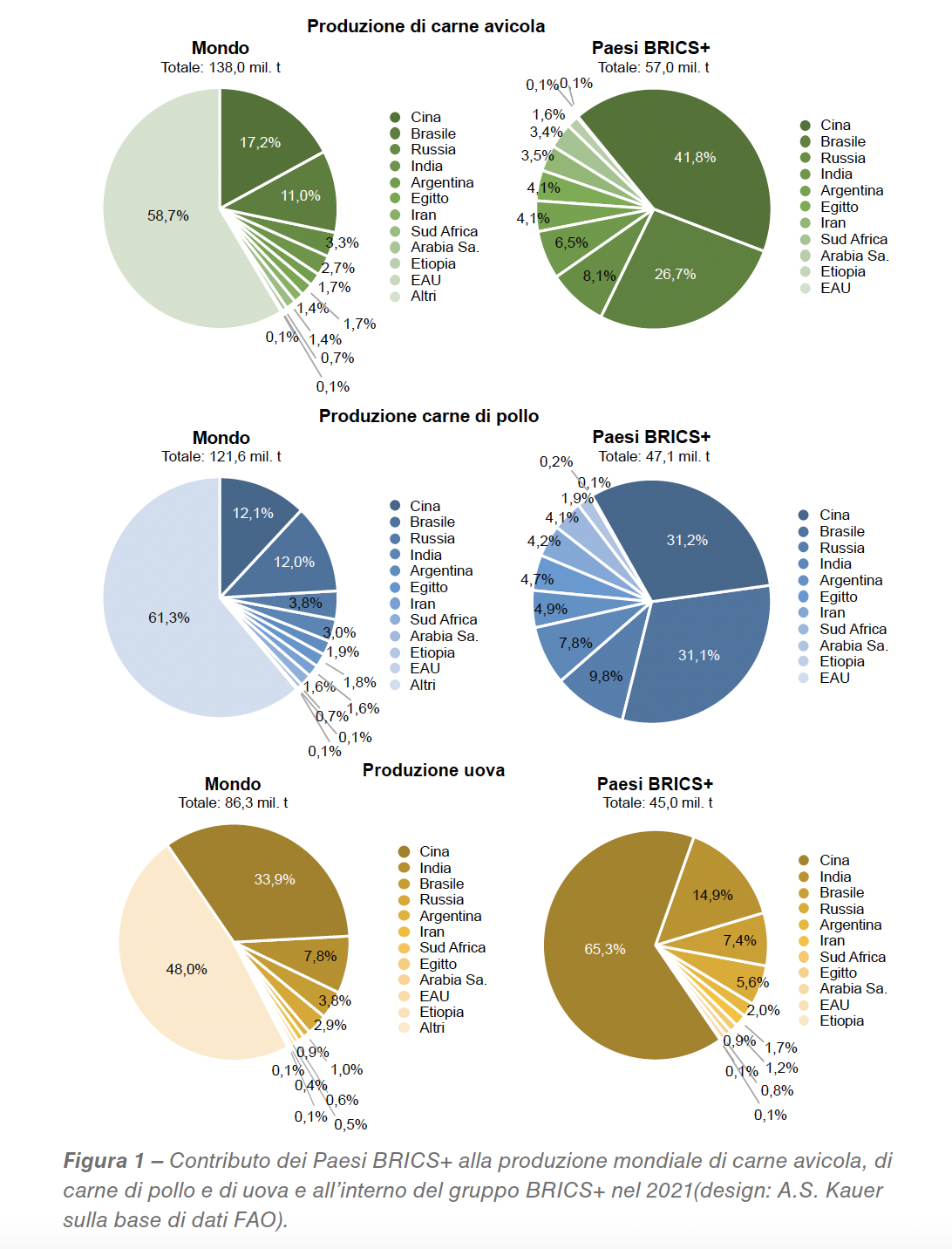

Scomponendo le quote BRICS+ per Paese (Figura 1), diventa evidente la posizione speciale nella produzione di carne avicola di Cina e Brasile, che insieme hanno rappresentato il 28,2% della produzione mondiale nel 2021 (più del doppio di quella dell’UE (27) e superiore dell’11,4% a quella degli Stati Uniti), andando a rappresentare il 68,5% del volume di produzione dei BRICS+. Va sottolineato che Arabia Saudita ed Emirati Arabi Uniti, pur avendo una forte domanda di carne avicola, producono solo piccole quantità per il mercato interno.

I BRICS+ hanno concorso con il 38,5% alla produzione globale di carne di pollo, il più importante prodotto avicolo. Ancora una volta, Cina e Brasile hanno ottenuto le due posizioni di leadership e insieme hanno rappresentato il 24,1% della produzione mondiale, più del doppio dell’UE (27) e il 7,0% in più rispetto a quella degli Stati Uniti. Cina e Brasile hanno inoltre contribuito con il 62,3% alla produzione totale del gruppo, mentre gli altri Paesi seguono in classifica a grande distanza. Il ruolo svolto dai paesi membri dei BRICS+ nel commercio mondiale di carne avicola è esaminato nel prossimo paragrafo.

Nel 2021 i BRICS+ hanno contribuito per il 52,0% alla produzione globale di uova fresche, con la Cina che da sola rappresenta il 33,9%. Solo l’India, il Brasile e la Russia hanno fatto registrare volumi di produzione considerevoli: insieme hanno rappresentato il 14,5% della produzione globale, quasi il doppio di quella degli Stati Uniti e dell’UE (27). Poiché le uova fresche non possono essere congelate, il volume degli scambi è di gran lunga inferiore a quello degli USA e dell’UE (27).

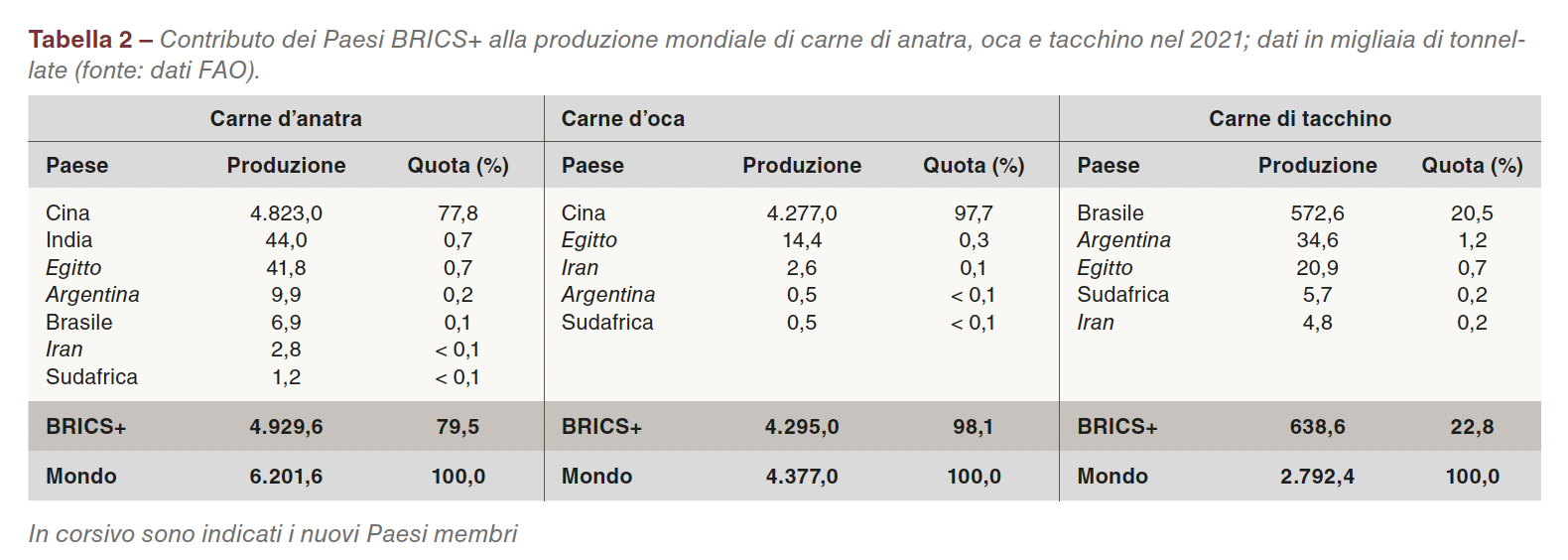

I Paesi BRICS+ hanno inoltre svolto un ruolo di primo piano nella produzione di carne d’anatra e d’oca. Come si evince dalla Tabella 3, tale risultato è il frutto esclusivo dei grandi volumi di produzione della Cina, mentre solo piccole quantità sono state prodotte negli altri Paesi membri. Per quanto riguarda la carne di tacchino, il contributo alla produzione mondiale è stato molto inferiore: solo il Brasile ha raggiunto una quota considerevole (20,5%), mentre negli altri Paesi le quantità prodotte sono state scarse o inesistenti, a causa del basso consumo pro capite di carne di tacchino.

Forti differenze nelle quote del commercio mondiale di pollame e uova

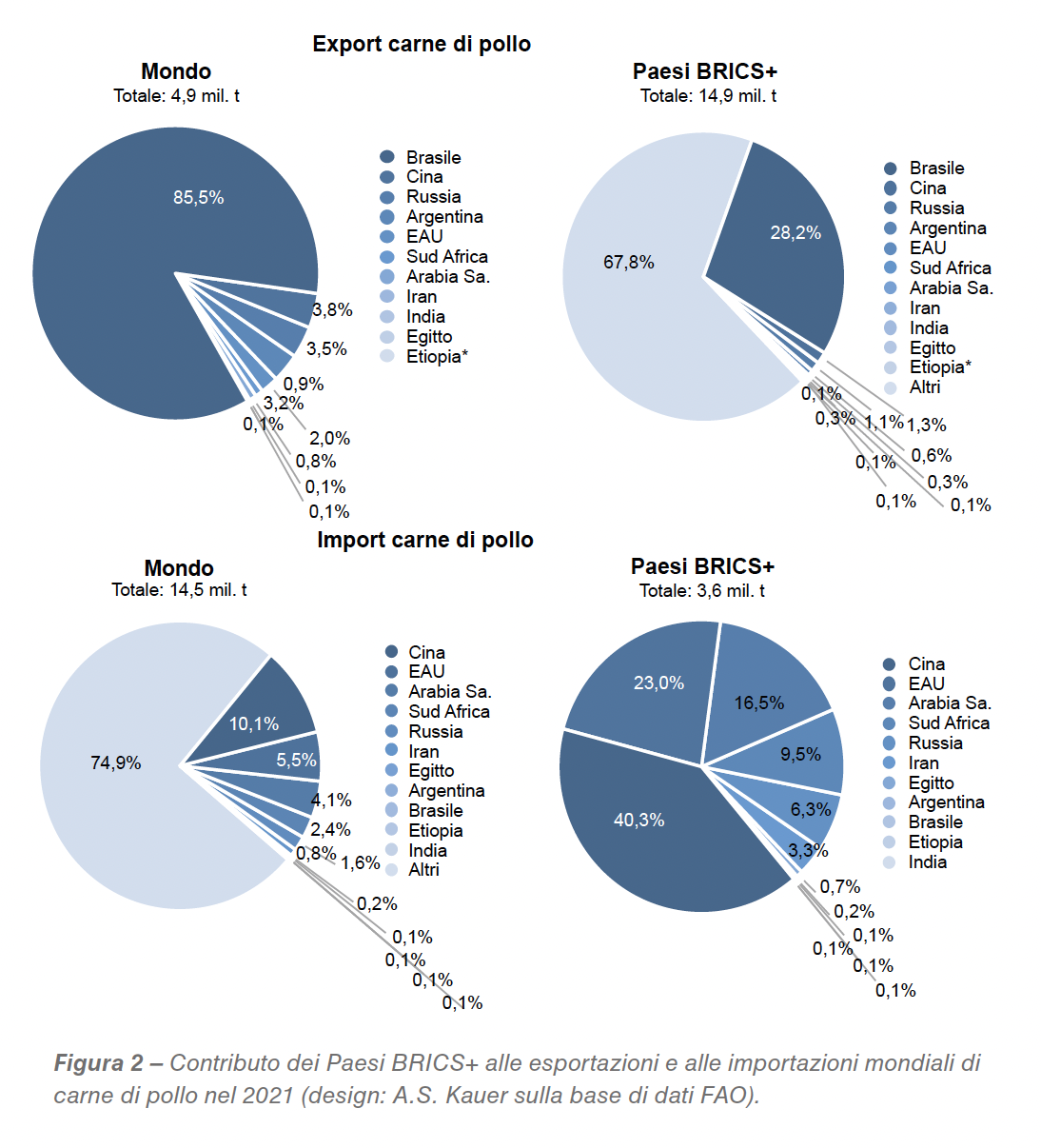

Le quote dei Paesi BRICS+ nelle esportazioni e importazioni di carne di pollame e uova nel 2021 hanno mostrato grandi differenze (Tabella 3). L’alta quota delle esportazioni di carne avicola è da attribuire principalmente al ruolo del Brasile nel commercio della carne di pollo che, come si può vedere dalla Figura 2, ha rappresentato il 28,2% delle esportazioni mondiali. Gli Stati Uniti, che si sono classificati al secondo posto nel commercio mondiale di questo tipo di carne, erano solo leggermente al di sotto della quota dell’UE (27). Le uova fresche sono state scambiate principalmente all’interno dell’Unione europea, dove Stati Uniti e Paesi BRICS+ hanno registrato quote quasi uguali, anche se un’analisi dettagliata dimostrerebbe che i flussi commerciali sono stati molto diversi tra loro.

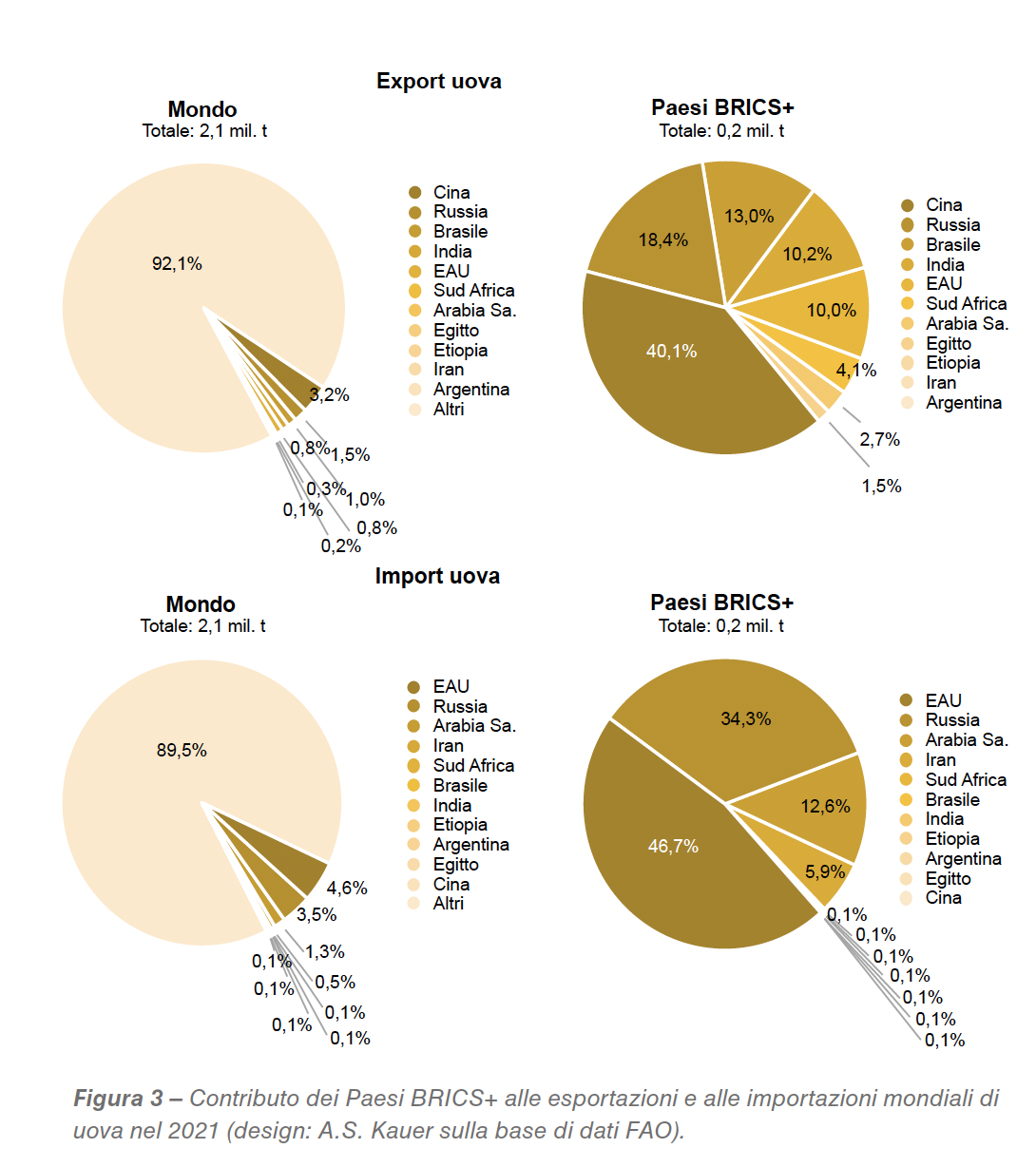

La carne di pollo è stata importata principalmente da Cina, Emirati Arabi Uniti, Arabia Saudita, Sudafrica e Russia, che nel loro insieme hanno rappresentato il 24,0% delle importazioni mondiali. Il volume delle importazioni di uova è invece stato basso per i motivi già menzionati: sono state importate dai Paesi BRICS+ solo circa 211.000 tonnellate, di cui il 93,8% da Emirati Arabi Uniti, Russia e Arabia Saudita. Tutti gli altri Paesi, ad eccezione dell’Iran, hanno importato quantità molto piccole, in alcuni casi inferiori a 1.000 tonnellate (Figura 3).

Sintesi e prospettive

L’analisi fin qui condotta dimostra che l’espansione dei BRICS porterà a un rafforzamento della posizione del gruppo nell’economia avicola mondiale. Nel 2021 i Paesi BRICS+ hanno rappresentato più della metà della produzione mondiale di uova, oltre il 41% della carne avicola e il 38,5% della carne di pollo. Il grado di concentrazione regionale all’interno del raggruppamento era molto alto. La Cina e il Brasile hanno dominato nel settore della carne avicola, la Cina e l’India in quello delle uova.

Il gruppo BRICS+ ha rappresentato quasi un terzo del commercio mondiale di carne di pollo nel 2021, risultato da attribuire all’elevato volume di esportazioni del Brasile, mentre le quote degli altri Paesi sono state relativamente basse (solo Cina, Russia e Argentina hanno rappresentato più dell’1% delle esportazioni mondiali). La quota dei Paesi BRICS+ nelle importazioni globali di carne di pollo (con la Cina al primo posto, seguita da Arabia Saudita, Emirati Arabi Uniti, Sudafrica, Russia e Iran) è stata molto inferiore con il 25,1%.

Poiché le uova non possono essere congelate, sono state scambiate quantità relativamente piccole. I paesi BRICS+ hanno contribuito solo con l’8,0% alle esportazioni mondiali e con il 10,0% alle importazioni. Cina, Russia e Brasile hanno guidato le esportazioni, gli Emirati Arabi Uniti, la Russia e l’Arabia Saudita le importazioni. I Paesi della penisola arabica si sono rivelati mercati attraenti sia per la carne di pollo che per le uova; la concentrazione regionale è stata inoltre molto elevata per le importazioni di entrambi i prodotti. Gli Emirati Arabi Uniti e la Cina hanno rappresentato il 63,3% delle importazioni di carne di pollo del gruppo; gli Emirati Arabi Uniti e la Russia per l’81,2% nelle importazioni di uova.

Il Dipartimento dell’Agricoltura degli Stati Uniti e l’OCSE-FAO, nelle previsioni a lungo termine che hanno realizzato, presumono che sia la produzione di uova che quella di carne avicola mostreranno alti tassi di crescita assoluta e relativa nel prossimo decennio. È probabile che tale sviluppo sia particolarmente dinamico nei Paesi emergenti e in quelli in via di sviluppo, che dovrebbero rappresentare quasi l’81% dell’aumento della produzione di uova e il 79% di quella di carne avicola. Riguardo al previsto aumento della produzione di uova da 92,5 milioni a 103 milioni di tonnellate, solo 2 milioni di tonnellate dovrebbero provenire dai Paesi industrializzati e 8,5 milioni di tonnellate dai Paesi emergenti e da quelli in via di sviluppo. In Asia la produzione aumenterà di 7,3 milioni di tonnellate; Cina e India insieme parteciperanno con 4,5 milioni di tonnellate.

La produzione mondiale di carne avicola dovrebbe aumentare di 19,7 milioni di tonnellate, nella sola Asia di 10 milioni di tonnellate e in America latina di 4,5 milioni di tonnellate; nei Paesi industrializzati dovrebbe aumentare di 4 milioni di tonnellate e di 15,7 milioni di tonnellate nei Paesi emergenti e in via di sviluppo.

L’OCSE-FAO Agricultural Outlook prevede inoltre che il commercio mondiale di carne avicola crescerà da 15,7 milioni di tonnellate (ovvero la media nel 2020-2022) a 16,5 milioni di tonnellate (+5,1%). Mentre è atteso solo un lieve cambiamento nel volume degli scambi dei Paesi industrializzati, per quelli in via di sviluppo si prevede un incremento da 8,2 milioni a 9,0 milioni di tonnellate. L’America Latina e l’Asia dovrebbero attestarsi sulla stessa percentuale. Le importazioni di carne avicola dovrebbero aumentare di quasi un milione di tonnellate: di questi, i Paesi in via di sviluppo rappresenteranno 720.000 milioni di tonnellate. Le importazioni dai Paesi africani vedranno un aumento di circa 500.000 milioni di tonnellate, quelle dai Paesi latinoamericani di 200.000 milioni. Non sono state fornite proiezioni sullo sviluppo del commercio mondiale di uova.

Bibliografia e approfondimenti

Database FAO https://www.fao.org/faostat/en.

OECD-FAO Agricultural Outlook 2023-2032 https://www.oecd.org/publications/oecd-fao-agricultural-outlook-19991142.htm.

USDA: Agricultural Projections to 2032 https://www.ers.usda.gov/publications/pub-details/?pubid=105852.

Windhorst, H.-W.: The role of BRICS countries in global egg production and trade. In: Zootecnica International 37 (2015), no. 6, p. 20-25.

Windhorst, H.-W.: Patterns and dynamics of global egg and poultry meat trade. Part 1: Egg trade. In: Zootecnica International 44 (2022), no. 2, p. 22-28.

Windhorst, H.-W.: Patterns and dynamics of global egg and poultry meat trade. Part 2: Poultry meat trade. In: Zootecnica International 44 (2022), no. 3, p. 24-27.

Windhorst, H.-W.: Patterns and dynamics of global egg and poultry meat trade. Part 3: Chicken and turkey meat trade. In: Zootecnica International 44 (2022), no. 4, p. 36-40.

Windhorst, H.-W.: Patterns of the poultry industry in the MEA region: Part 1. Egg production and trade. In: Zootecnica International 44 (2022), no. 7/8, p. 30-33.

Windhorst, H.-W.: The remarkable dynamics of the global poultry industry: 50 years in retrospective. Part 1 – Global egg production and trade. In: Zootecnica International 45 (2023), no. 6, p. 20-28.

Windhorst, H.-W.: The remarkable dynamics of the global poultry industry: 50 years in retrospective. Part 2 – Global poultry meat production. In: Zootecnica International 45 (2023), no. 7/8, p. 24-33.

Windhorst, H.-W.: The remarkable dynamics of the global poultry industry: 50 years in retrospective. Part 3: Global poultry meat trade. In: Zootecnica International 45 (2023), no. 9, p. 22-31.